中小企業等協同組合、商工組合、協業組合、商店街振興組合及び生活衛生同業組合等に対しては、会社に対する場合と違って、税制上の優遇措置がとられています。

(しかし、これらの組合でもその種類、内容の違いにより課税上の取り扱いが異なっています。)

法人税について

法人税率の軽減

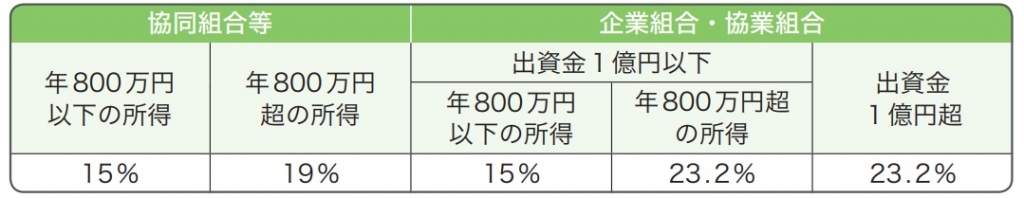

協同組合等は、普通法人と比べて低い法人税率が適用されています。

年800万円以下の所得:15%

年800万円超の所得:19%

(適用期間:令和3年3月31日までの間に開始する事業年度)

※企業組合・協業組合は普通法人として課税

加入金の益金不算入

法人税の課税対象となる各事業年度の所得を計算する場合の益金には、「資本等取引」に係るものを含まないことが定められています。

「資本等取引」とは、法人の資本金等の額の増加または減少を生ずる取引であり、「資本金等の金額」とは、資本金の額または出資金の額以外の資本金等の額の増減額および当該事業年度の資本金の額または出資金の額以外の資本金等の額の増減額の合計額とを合計した金額です。このうち増加項目と増加額に、協同組合等が新たにその出資者となる者から徴収した加入金の額が含まれています。したがって、加入金は、資本等取引に係るものに該当し、益金とはなりません。また、企業組合および協業組合は、政令で定める法人として指定されており、この適用を受けることとなっています。なお、この加入金とは、持分調整金であって、権利金的なものは含まれないことに注意しなければなりません。

※企業組合・協業組合にも適用

事業利用分量配当の損金算入(企業組合・協業組合は適用除外)

事業協同組合等において組合の事業を利用した分量に応じて行う事業利用分量配当は、損金に参入されます。この場合の分配の基準となる組合員の事業利用高は、当期の利用高に限られ、前期以前のものは含まれません。

また、対象となる剰余金は、組合員が組合事業を利用したことによって生じた剰余金に限られ、不動産の売却益や組合事業であっても組合員の利用がないと認められる事業から生じた利益は対象になりません。

事業利用分量配当は、配当という字句が使われていますが、所得税法上の配当所得とは認められず、支払時における源泉徴収および受領組合員の配当控除は適用されません。

一方、企業組合の従事分量配当については、損金算入が認められていません。組合員が企業組合から受ける従事分量配当は配当所得とされているので、配当にあたっては20%の源泉徴収を行う必要があります。協業組合についても、出資配当以外の配当はすべて配当所得とされており、源泉徴収を行う必要があります。

賦課金の仮受金経理(企業組合・協業組合は適用除外)

教育事業および指導事業に充てるために賦課した賦課金について、当該事業が翌事業年度に繰り越されたため剰余が生じた場合には、これを翌年度の経費に充当するため仮受金等として経理し、益金に算入しないことができます。したがって、この適用を受ける賦課金の範囲以外の賦課金は、たとえ賦課金の名称をもっていても適用を受けられず、また、本制度の適用を受ける賦課金でまかなうべき費用をほかの事業収入等でまかない、そのために賦課金に残余がでてもその部分は仮受の対象にならないことになっています。

なお、仮受の対象となる賦課金は教育・指導事業に充てるものに限られているので、それ以外の費用に充てるための賦課金がある場合には、徴収の段階(収支予算)から区分して経理する必要があります。また、一般管理費など共通費として徴収する賦課金については、たとえその中に教育・指導事業に係るものが含まれていても、そのままでは仮受の対象になりませんが、これを教育・指導事業に区分、配賦すれば対象となります。

賦課金の仮受金経理 仕訳例

|

登録免許税

組合の設立、代表理事の変更その他中協法など該当組合の根拠法に基づく登記は非課税です。

印紙税

以下が非課税となります。

- 定款

- 受取書(組合が組合員に発行するもの及び組合員が組合に発行する受取書並びに営業に関しない受取書

事業税

特別法人として軽減税率が適用されています。

所得のうち年400万円以下の金額:5%

所得のうち年400万円超の金額:6.6%

※企業組合及び協業組合は普通法人として課税

固定資産税

事務所及び倉庫(敷地を除く)は非課税

※企業組合を除く